Steuern und Umlagen

Energiekosten sparen - Tipps für Geschäftskunden

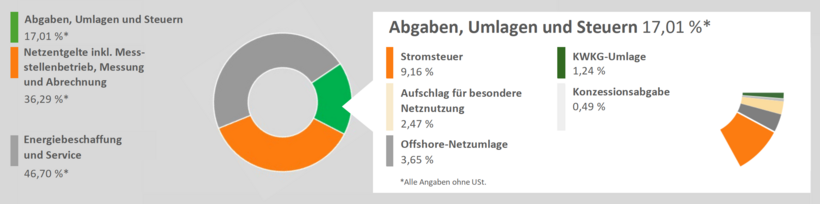

Aufgrund der aktuellen Rahmenbedingen macht die Energiebeschaffung an der Strom- und Erdgasbörse den größten Teil Ihrer Energiekosten aus.

Zusätzlich Kostenbestandteile sind Netznutzungs- und Messentgelte, Steuern, Abgaben und Umlagen. Der Gesetzgeber hat verschiedene Möglichkeiten geschaffen, um Industriekunden zu entlasten. Wir bieten Ihnen mehr als Energieeinkauf. Profitieren Sie von unserem umfangreichen Beratungsangebot.

Gut zu wissen: Die wichtigsten Regelungen im Strom und Erdgas für Unternehmer

Die Stromsteuer gehört zu den bundeseinheitlich geregelten Verbrauchssteuern und wird auf elektrischen Strom innerhalb des deutschen Steuergebietes erhoben. Dabei wird zum einen die Entnahme von Strom aus dem Versorgungsnetz durch den Letztverbraucher und zum anderen die Entnahme durch den Versorger zum Selbstverbrauch besteuert (Realakt). Als steuerliche Bemessungsgrundlage dient die Megawattstunde (MWh). Der Stromsteuersatz beträgt derzeit 20,50 EUR/MWh (2,05 ct/kWh) (netto), vgl. § 3 StromStG.

Hauptrechtsgrundlagen bilden u.a. das Stromsteuergesetz (StromStG) sowie die Stromsteuer-Durchführungsverordnung. Die Verwaltung der Stromsteuer findet auf Ebene des Bundes statt. Somit unterfällt die Zuständigkeit auf die Hauptzollämter und die staatlichen Einnahmen aus der Stromsteuer stehen ganzheitlich dem Bund zu.

Die Steuer ist einmal jährlich bzw. monatlich durch den Versorger eigenständig anzumelden und an das Hauptzollamt abzuführen. Da die Stromsteuer eine indirekte Steuer ist, führt der Versorger als Steuerpflichtiger die Steuer für den Verbraucher ab.

Steuervergünstigungen

Das Stromsteuergesetz sieht für bestimmte Tatbestände Ermäßigungen von der Stromsteuer, Steuerfreiheiten sowie Entlastungen vor. Dabei sollen gewisse Fallgruppen vom Staat gefördert werden. Diese sind zum Beispiel die erneuerbaren Energien, Kleinanlagen, Notstromanlagen oder Strom, der auf Wasser- oder Luftfahrzeugen erzeugt und verbraucht wird. Für Unternehmen des produzierenden Gewerbes hat der Staat weitergehende Entlastungen vorgesehen.

Steuerentlastungen für Unternehmen des produzierenden Gewerbes

Der nachweislich versteuerte Strom, das heißt der an das Hauptzollamt angemeldete und abgeführte Strom, kann bei Erfüllung bestimmter weiterer Voraussetzungen bei Unternehmen des produzierenden Gewerbes nachträglich erlassen, erstattet oder vergütet werden. Einen Sonderfall stellt dabei die Entnahme von Strom zu betrieblichen Zwecken dar. Die Entlastung für solche Fallgruppen findet in 2 Stufen statt. Dabei beträgt die 1. Stufe der Entlastung 5,13 €/MWh, soweit der Entlastungsbetrag 250 € übersteigt.

In einem weiteren Schritt auf der 2. Stufe wird sodann bis zu max. 90% von der Stromsteuerschuld entlastet (sogenannter Spitzenausgleich).

Diese alte Rechtslage gilt jedoch nur noch für das Veranlagungsjahr 2023, also bis zum 31.12.2023. Ab dem Veranlagungsjahr 2024 wurde das 2-Stufen-System abgeschafft und es verbleibt bei einer Entlastung nach § 9b StromStG sowie § 54 EnergieStG.

Darüber hinaus wurde der Entlastungssatz nach § 9b StromStG in einem neuen Absatz 2a auf das europäische Mindestmaß in Höhe von 20 €/MWh herabgesetzt.

Die erweiterte Entlastung nach § 9b (2a) StromStG wird zunächst bis 31.12.2025 gewährt.

Ein Excel-Berechnungsmodul für die Steuerentlastungen finden Sie auf www.detmold.ihk.de

Ausführliche Informationen zur Versteuerung, den Entlastungsmöglichkeiten und Befreiungen sowie deren Voraussetzungen finden Sie auf www.zoll.de. Des Weiteren finden Sie im Formularcenter des Zoll alle amtlichen Vordrucke und entsprechende Merkblätter.

Wegfall des sogenannten Spitzenausgleichs ab dem 01.01.2024 sowie Herabsenkung des Stromsteuersatzes auf das europäische Mindestmaß

Der Spitzenausgleich nach §10 StromStG und § 55 EnergieStG wurde im Zuge der ökologischen Steuerreform eingeführt. Ziel des Spitzenausgleichs war es, die internationale Wettbewerbsfähigkeit der Unternehmen des produzierenden Gewerbes in Deutschland zu erhalten. Nach dem am 01.01.2024 in Kraft getretenen Haushaltsfinanzierungsgesetz 2024, wurde nunmehr die Abschaffung des Spitzenausgleichs beschlossen. Als Ausgleich wurde jedoch im gleichen Zuge die Stromsteuer auf das europäische Mindestmaß für Unternehmen des produzierenden Gewerbes herabgesenkt. Danach wird für Unternehmen des produzierenden Gewerbes bereits im Rahmen des § 9b StromStG ein Entlastungssatz in Höhe von 20 Euro pro Megawattstunde gewährt. Gültig ist dies ab dem 01.01.2024 bis 31.12.2025. Für frühere Veranlagungsjahre (bis einschließlich dem Veranlagungsjahr 2023) gilt noch die alte Rechtslage fort. Somit können in diesem Jahr noch einmal letztmalig der Spitzenausgleich nach § 10 StromStG sowie nach § 55 EnergieStG für das Veranlagungsjahr 2023 bis zum 31.12.2024 beantragt werden.

Der Energiesteuerentlastungssatz wird hingegen nach Wegfall des Spitzenausgleichs ab dem Veranlagungsjahr 2024 in § 54 EnergieStG nicht herabgesenkt. Insofern hat der Gesetzgeber keinen Ersatz für den Entfall des Spitzenausgleichs in der Energiesteuer vorgesehen.

Die Einstufung in das Unternehmen des produzierenden Gewerbes erfolgt nach der vom Statistischen Bundesamt herausgegebenen Klassifizierung der Wirtschaftszweige in der Fassung von 2003 (§ 2 Abs.3 StromStG).

Weiterführende Informationen

Stromsteuergesetz (www.gesetze-im-internet.de)

Verordnung zur Durchführung des Stromsteuergesetzes (www.gesetze-im-internet.de)

Spitzenausgleich-Effizienzsystemverordnung (www.gesetze-im-internet.de)

Erläuterung zur Spitzenausgleich-Effizienzsystemverordnung (www.bmwi.de)

Statistisches Bundesamt "Gliederung der Klassifikation der Wirtschaftszweige, Ausgabe 2003" [PDF, 3,4 MB]

Die Stromnetzentgeltverordnung (StromNEV) regelt die Netzentgelte einschließlich der Ermittlung der Entgelte für dezentrale Einspeisungen. Danach können Letztverbraucher ein individuelles Netzentgelt gemäß § 19 Abs. 2 Satz 1 bzw. 2 StromNEV beantragen.

Ein individuelles Netzentgelt kann beantragt werden, wenn der Höchstlastbeitrag eines Letztverbrauchers vorhersehbar erheblich von der zeitgleichen Jahreshöchstlast aller Entnahmen aus dieser Netz- oder Umspannebene abweicht.

Darüber hinaus profitieren Unternehmen mit einer Stromabnahme von mind. 10.000.000 kWh und einer Benutzungsstundenanzahl von mehr als 7.000 Stunden im Jahr von einer möglichen Reduzierung der Netzentgelte nach § 19 Absatz 2 StromNEV nach folgender Staffelung:

- Mind. 7.000 h/a auf 20 % der Netzentgelte

- Mind. 7.500 h/a auf 15 % der Netzentgelte

- Mind. 8.000 h/a auf 10 % der Netzentgelte.

Anzeige- und Berichtspflichten: Die Vereinbarung eines individuellen Netzentgelts mit dem Netzbetreiber ist der Bundesnetzagentur bis zum 30.09. des Jahres, für das die Vereinbarung erstmalig Anwendung finden soll, anzuzeigen. Es besteht die Pflicht, die Einhaltung der Kriterien zum 30.06. des Folgejahres nachzuweisen.

Weiterführende Informationen

Individuelle Netzentgelte Strom gem. §19 StromNEV (www.bundesnetzagentur.de)

Verordnung über die Entgelte für den Zugang zu Elektrizitätsversorgungsnetzen (www.gesetze-im-internet.de)

Aufschlag für besondere Netznutzung (bis 31.12.2024 StromNEV-Umlage) (www.netztransparenz.de)

Nach § 19 Abs. 2 Stromnetzentgeltverordnung (StromNEV) können Letztverbraucher ein individuelles Netzentgelt beantragen. Die dadurch entgangenen Erlöse der Übertragungsnetzbetreiber werden als Aufschlag auf die Netzentgelte anteilig auf alle Letztverbraucher umgelegt.

Ebenso sieht § 118 Abs. 6 Satz 9 EnWG eine Freistellung von den Entgelten für den Netzzugang von Anlagen vor, welche durch Wasserelektrolyse Wasserstoff erzeugen. Die Kostenwälzung gemäß § 118 Abs. 6 Satz 11 EnWG (Wasserstoffumlage) erfolgt entsprechend dem System der Netzentgeltumlage nach § 19 Abs. 2 StromNEV (§ 19 StromNEV-Umlage). Die dadurch entgangenen Erlöse der Übertragungsnetzbetreiber werden als Aufschlag auf die Netzentgelte (§ 19 StromNEV-Umlage) anteilig auf alle Letztverbraucher umgelegt.

Entsprechend der von der Bundesnetzagentur beschlossenen Festlegung BK8-24-001-A können zudem Netzbetreiber, die in einem besonders hohen Ausmaß von den Mehrkosten der Integration von Anlagen zur Erzeugung von Strom aus erneuerbaren Energien betroffen sind, diese Mehrkosten an die Übertragungsnetzbetreiber (ÜNB) melden. Die ÜNB erstatten diese Mehrkosten an die Netzbetreiber. Die hieraus sowie aus § 19 Strom-NEV resultierenden Kosten werden gem. Tz. 7 der o.g. BNetzA-Festlegung ab 01.01.2025 als „Aufschlag für besondere Netznutzung“ auf die Netzentgelte anteilig auf alle Letztverbraucher umgelegt.

Aufschlag für besondere Netznutzung je Letztverbrauchergruppe (LV-Gruppe) für 2024:

| LV Gruppe A' | LV Gruppe B' | LV Gruppe C' | LV Gruppe nach § 21 EnFG |

| 1,558 ct/kWh (netto) | 0,050 ct/kWh (netto) | 0,025 ct/kWh (netto) | 0,000 ct/kWh (netto) |

Letztverbrauchergruppe A'

Strommengen von Letztverbrauchern für die jeweils ersten 1.000.000 kWh je Verbrauchsstelle.

Letztverbrauchergruppe B'

Letztverbraucher, deren Jahresverbrauch an einer Verbrauchsstelle 1.000.000 kWh übersteigt, zahlen zusätzlich für über 1.000.000 kWh hinausgehende Strombezüge einen maximalen Aufschlag für besondere Netznutzung von 0,050 ct/kWh.

Letztverbrauchergruppe C'

Letztverbraucher, die dem produzierenden Gewerbe, dem schienengebundenen Verkehr oder der Eisenbahninfrastruktur zuzuordnen sind und deren Stromkosten im vorangegangenen Kalenderjahr 4 Prozent des Umsatzes überstiegen haben, zahlen für über 1.000.000 kWh hinausgehende Strombezüge eine maximale § 19 StromNEV-Umlage von 0,025 ct/kWh.

Unternehmen können sich die Letztverbrauchergruppe C' auf Basis des Vorjahres durch einen Wirtschaftsprüfer oder einen vereidigten Buchprüfer zertifizieren lassen. Bis 31.03. des Jahres muss das Wirtschaftsprüfertestat an den örtlichen Netzbetreiber gesandt werden.

Letztverbrauchergruppe nach § 21 EnFG

Strommengen von Letztverbrauchern, die eine Privilegierung nach § 21 Abs. 1-5 EnFG (Stromspeicher, Ladepunkte und Speichergas) in Anspruch nehmen.

Weiterführende Informationen

Verordnung über die Entgelte für den Zugang zu Elektrizitätsversorgungsnetzen (www.gesetze-im-internet.de)

Aufschlag für besondere Netznutzung (www.netztransparenz.de)

Gesetz zur Finanzierung der Energiewende im Stromsektor durch Zahlungen des Bundes und Erhebung von Umlagen (www.gesetze-im-internet.de)

Das Kraft-Wärme-Kopplungs-Gesetz (KWKG) fördert Modernisierung, Aus- und Neubau von Kraftwerken, in denen parallel Strom und Nutzwärme erzeugt wird. In 2025 beträgt die KWKG-Umlage 0,277 ct/kWh (netto).

Die Abdeckung des KWKG-Finanzierungsbedarfes, Umlagebefreiungen und Umlagebegrenzungen, die Besondere Ausgleichsregelung (BesAR) für stromkostenintensive Unternehmen sowie Übergangs- und Härtefallregelungen zur Besonderen Ausgleichsregelung werden seit 01.01.2023 über das Energiefinanzierungsgesetz (EnFG) geregelt.

Weiterführende Informationen

Gesetz zur Finanzierung der Energiewende im Stromsektor durch Zahlungen des Bundes und Erhebung von Umlagen (www.gesetze-im-internet.de)

Informationen des Bundesamts für Wirtschaft und Ausfuhrkontrolle, Besondere Ausgleichsregelung sowie Zugang zum Online Portal (www.bafa.de)

BAFA - Merkblatt stromkostenintensive Unternehmen 2023

Gesetz für die Erhaltung, die Modernisierung und den Ausbau der Kraft-Wärme-Kopplung (www.gesetze-im-internet.de)

Berechnungen zur KWKG-Umlage sowie weitere Informationen der Übertragungsnetzbetreiber (www.netztransparenz.de)

Mit der Offshore-Netzumlage nach § 17f Energiewirtschaftsgesetz (EnWG) werden die Risiken der Anbindung von Offshore-Windparks an das Stromnetz und Kosten aus der Errichtung und dem Betrieb der Offshore-Anbindungsleitungen abgesichert. Entschädigungszahlungen an Betreiber von Offshore-Windparks werden über die Offshore-Netzumlage bundesweit auf alle Letztverbraucher umgelegt.

In 2025 beträgt die Offshore-Netzumlage 0,816 ct/kWh (netto). Die Abdeckung der Offshore-Anbindungskosten erfolgt seit 01.01.2023 über das Energiefinanzierungsgesetz (EnFG). Für die Offshore-Netzumlage gelten die gleichen Begrenzungsregeln wie für die KWKG-Umlage.

Weiterführende Informationen

Gesetz über die Elektrizitäts- und Gasversorgung (www.gesetze-im-internet.de)

Offshore-Netzumlage für 2025 nach § 17f EnWG (www.netztransparenz.de)

Gesetz zur Finanzierung der Energiewende im Stromsektor durch Zahlungen des Bundes und Erhebung von Umlagen (www.gesetze-im-internet.de)

Die Konzessionsabgabe ist ein Entgelt an die Kommune für die Mitbenutzung von öffentlichen Verkehrswegen durch Versorgungsleitungen. Ihre Höhe variiert in Abhängigkeit von der Gemeindegröße.

Die Energiesteuer

Die Energiesteuer gehört zu den bundeseinheitlich geregelten Verbrauchssteuern und wird auf Energieerzeugnisse, die als Kraft- und Heizstoffe innerhalb des deutschen Steuergebiets eingesetzt werden, erhoben. Das sind Energieträger fossiler Herkunft (Mineralöle, Erdgas, Flüssiggase, Steinkohle, Braunkohle, Koks und Schmierstoffe) und nachwachsende Energiearten (Pflanzenöle oder Alkohole).

Die Energiesteuer wird von der Zollverwaltung erhoben. Die Einnahmen fließen dem Bund zu. Rechtsgrundlagen sind das Energiesteuergesetz (EnergieStG) sowie die Energiesteuerdurchführungsverordnung (EnergieStV).

Höhe der Energiesteuer

Die Höhe der Energiesteuer ist in § 2 EnergieStG für unterschiedliche Energieerzeugnisse einzeln festgelegt. Energieerzeugnisse, die dort nicht separat aufgeführt werden unterliegen dem Steuersatz für dasjenige Energieerzeugnis, dem sie nach Beschaffenheit und Verwendungszweck am nächsten stehen (§ 2 Abs. 4 EnergieStG).

Auszug, Besteuerung von Erdgas:

| Regulärer Steuersatz bis 31.12.2023 | Regulärer Steuersatz ab 01.01.2024 | "Reduzierter Heizsteuersatz"* |

| 13,90 €/MWh (netto) 1,39 ct/kWh (netto) | 18,38 €/MWh (netto) 1,838 ct/kWh (netto) | 5,50 €/MWh (netto) 0,55 ct/kWh (netto) |

*Steuersatz bei Verwendung von Erdgas zum Heizen, zur Stromerzeugung, in „Begünstigten Anlagen“ (§ 3 EnergieStG)

Steuerentlastungen

Wichtige Steuerentlastungen beinhalten die Regelungen des Energiesteuergesetzes nach

- § 51 EnergieStG für bestimmte Prozesse und Verfahren,

- § 53 Abs.1 EnergieStG für KWK-Anlagen für die Stromerzeugung eingesetzte Energieerzeugnisse

- § 53a EnergieStG für KWK-Anlagen für die Erzeugung von Wärme

- § 54 EnergieStG für Unternehmen des produzierenden Gewerbes

- § 55 EnergieStG als sog. Spitzenausgleich.

Auszug, Steuerentlastungen für Erdgas:

| Steuerentlastung | |

| Steuerentlastung nach § 54 EnergieStG | 1,38 EUR/MWh (0,138 ct/kWh) netto |

| Steuerentlastung nach § 55 EnergieStG | 2,28 EUR/MWh (0,228 ct/kWh) netto |

Ein Excel-Berechnungsmodul für die Steuerentlastungen finden Sie auf www.detmold.ihk.de.

Eine erste Orientierung zur Abschätzung Ihrer Steuerentlastung als Unternehmen des produzierenden Gewerbes* oder der Forst- und Landwirtschaft im Rahmen der Energie- und Stromsteuer finden Sie unter www.energiesteuer.de.

Ausführliche Informationen zur Versteuerung, den Entlastungsmöglichkeiten und Befreiungen sowie deren Voraussetzungen finden Sie auf www.zoll.de. Des Weiteren finden Sie im Formularcenter des Zolls auf www.zoll.de alle amtlichen Vordrucke und entsprechende Merkblätter.

Wegfall des sogenannten Spitzenausgleichs ab dem 01.01.2024

Der sogenannte Spitzenausgleich nach § 10 StromStG und § 55 EnergieStG wurde im Zuge der ökologischen Steuerreform im Jahr 1999 eingeführt. Ziel des Spitzenausgleichs war es, die internationale Wettbewerbsfähigkeit energieintensiver Unternehmen in Deutschland zu erhalten. Die Europäische Union hatte diese Regelung bis 2023 genehmigt.

Nunmehr hat die Europäische Kommission den Spitzenausgleich nicht mehr verlängert. Nach dem am 01.01.2024 in Kraft getretenen Haushaltsfinanzierungsgesetz 2024 wurden die europäischen Vorgaben umgesetzt. Im Gegensatz zur Stromsteuer, deren Steuersatz auf das europäische Mindestmaß für Unternehmen des produzierenden Gewerbes herabgesetzt worden ist, wurde für die Energiesteuer keine weitergehende Entlastung geschaffen. Demnach verbleibt es beim Entlastungssatz des § 54 EnergieStG i.H.v. 15,34 € / MWh. Eine darüberhinausgehende Entlastung wird für Unternehmen des produzierenden Gewerbes nicht gewährt. Diese neue Rechtslage gilt bereits ab dem 01.01.2024. Somit kann die Regelung des § 55 EnergieStG sowie des § 10 StromStG letztmalig für das Veranlagungsjahr 2023 angewandt werden.

Weiterführende Informationen

Energiesteuergesetz (www.www.gesetze-im-internet.de)

Energiesteuerdurchführungsverordnung (www.gesetze-im-internet.de)

Spitzenausgleich-Effizienzsystemverordnung (www.gesetze-im-internet.de)

Erläuterung zur Spitzenausgleich-Effizienzsystemverordnung (www.bmwi.de)

Die Bilanzierungsumlage dient dem Marktgebietsverantwortlichen (MGV) Trading Hub Europe (THE) zur Beschaffung von externer Regelenergie, um physische Differenzen zwischen Ein- und Ausspeisung von Erdgas ausgleichen zu können.

Die Kosten hierfür werden gemäß Festlegung zur Gasbilanzierung (GabiGas 2.0) als Bilanzierungsumlage in getrennten Bilanzierungskonten für Standardlastprofilabnahmestellen (SLP) und Abnahmestellen mit registrierender Leistungsmessung (RLM) geführt und auf die Endabnehmer übertragen. Die Bilanzierungsumlage ist immer für ein Jahr gültig.

| Marktgebiet Trading Hub Europe | ||

| Bilanzierungsumlage | RLM | SLP |

| 01.10.2022 - 30.09.2023 | 0,3900 ct/kWh (netto) | 0,5700 ct/kWh (netto) |

| seit 01.10.2023 | 0,0000 ct/kWh (netto) | 0,0000 ct/kWh (netto) |

Gesetzliche Grundlage für die Gasspeicherumlage ist das am 30.04.2022 in Kraft getretene Gesetz zur Änderung des EnWG zur Einführung von Füllstandsvorgaben für Gasspeicheranlagen (§§ 35a bis § 35g EnWG). Mit diesem Gesetz wurden dem MGV THE Aufgaben zur Gewährleistung der Versorgungssicherheit mit Gas zugewiesen. Die Gasspeicherumlage nach § 35e Energiewirtschaftsgesetz (EnWG) soll dem Marktgebietsverantwortlichen THE die Kosten ersetzen, die ihm zur Sicherung der Füllstandsvorgaben für die Gasspeicheranlagen nach § 35c EnWG entstehen.

Die Gasspeicherumlage wird vom MGV THE auf die täglich aus einem Bilanzkreis physisch ausgespeisten Gasmengen an Entnahmestellen mit registrierender Leistungsmessung (RLM) und an Entnahmestellen mit Standardlastprofilen (SLP) erhoben.

Gemäß Festlegungsbeschluss der BK 7 der BNetzA vom 12.03.2024 wird die Umlage im Zeitraum 01.10.2022 bis 31.03.2027 erhoben. Die Dauer der Umlageperiode beträgt grundsätzlich sechs Monate. Eine Ausnahme gilt für die erste und letzte Umlageperiode, die jeweils drei Monate beträgt. Somit erfolgt eine Anpassung der Umlagenhöhe jeweils zum 01.01. und 01.07., außer 01.10.2022 bis 31.12.2022 und 01.01.2027 bis 31.03.2027.

| Gasspeicherumlage | Marktgebiet Trading Hub Europe |

|---|---|

| 01.01.2024 bis 30.06.2024 | 0,186 ct/kWh (netto) |

| 01.07.2024 bis 31.12.2024 | 0,250 ct/kWh (netto) |

| 01.01.2025 bis 30.06.2025 | 0,299 ct/kWh (netto) |

| ab 01.07.2025 | 0,289 ct/kWh (netto) |

Beim Erdgas werden die Qualitäten L (low) und H (high) unterschieden. H-Gas weist einen höheren Brennwert auf als L-Gas. Für die Umwandlung von H-Gas nach L-Gas kann durch den Marktgebietsverantwortlichen ein Konvertierungsentgelt erhoben werden.

Ein Konvertierungsentgelt für die Konvertierung von L-Gas nach H-Gas ist nicht mehr vorgesehen. Grundlage hierfür ist die Festlegung der Bundesnetzagentur zur Konvertierung von Erdgas in qualitätsübergreifenden Gasmarktgebieten (Konni Gas 2.0).

| Konvertierungsentgelt von H- nach L-Gas | Marktgebiet Trading Hub Europe |

| 01.10.2022 - 30.09.2023 | 0,0450 ct/kWh (netto) |

| 01.10.2023 - 30.09.2024 | 0,0210 ct/kWh (netto) |

| ab 01.10.2024 | 0,0000 ct/kWh (netto) |

Der CO2-Preis, ist ein Preis der für Emissionen von Kohlenstoffdioxid gezahlt werden muss. Er dient dazu, externe Kosten der Kohlendioxidfreisetzung zu internalisieren, insbesondere für die Folgen der globalen Erwärmung.

Die gesetzliche Grundlage für die Berechnung des CO2-Preises ist das Brennstoffemissionshandelsgesetz (BEHG).

In den Jahren 2021 bis 2025 werden die Emissionszertifikate zu folgenden Festpreisen verkauft:

| Jahr | 2021 | 2022 | 2023 | 2024 | 2025 |

| CO2-Preis | 25 €/t | 30 €/t | 30 €/t | 45 €/t | 55 €/t |

| CO2-Preis für Erdgas | 0,455 ct/kWh (netto) | 0,546* ct/kWh (netto) | 0,544* ct/kWh (netto) | 0,816 ct/kWh (netto) | 0,998 ct/kWh (netto) |

*Die Veränderung des C02-Preises für Erdgas 2023 gegenüber 2022 ergibt sich aus dem geänderten heizwertbezogenen Emissionsfaktor der EBeV 2030 gegenüber der EBeV 2022.

Voraussichtlich ab 2026 werden die Emissionszertifikate versteigert. Für das Jahr 2026 wird ein Preiskorridor mit einem Mindestpreis von 55 €/t CO2 und einem Höchstpreis von 65 €/t CO2 festgelegt. Dies entspricht einem CO2-Preis für Erdgas von 0,998 ct/kWh bis 1,179 ct/kWh (netto).

Sobald das BEHG keinen Festpreis für Emissionszertifikate mehr vorsieht (voraussichtlich ab 01.01.2026) bestimmt sich der CO2-Preis für die gelieferte Erdgasmenge in einem Abrechnungsjahr aus dem arithmetischen Durchschnitt aller veröffentlichten Preise für die Versteigerung von Emissionszertifikaten der das Versteigerungsverfahren durchführenden Stelle innerhalb des jeweiligen Abrechnungsjahres. Vorstehender Satz gilt entsprechend, wenn der nationale Emissionshandel nach dem BEHG künftig in einen neu eingeführten europäischen Emissionshandel (EU-ETS 2) überführt wird (voraussichtlich ab 01.01.2027). Der EU-ETS 2 wird im Treibhausgas-Emissionshandelsgesetz (TEHG) und durch auf Grundlage des TEHG noch zu erlassenden Verordnungen umgesetzt.

Das Versteigerungsverfahren wird derzeit von der nach § 10 Abs. 3 Satz 1 Nr. 1 BEHG festzulegenden zuständigen Stelle (derzeit die Deutsche Emissionshandelsstelle („DEHSt“) im Umweltbundesamt) oder einer von ihr hierzu beauftragten Stelle (für die Festpreisphase hat die EEX AG den Zuschlag für die Veräußerung von Emissionszertifikaten erhalten) nach § 10 Abs. 3 Satz 1 Nr. 2 BEHG objektiv, nachvollziehbar und diskriminierungsfrei unter Vorkehrungen gegen die Beeinflussung der Preisbildung durch das Verhalten einzelner Bieter durchgeführt. Details zum zukünftigen Versteigerungsverfahren (u.a. Hinweise zur Veröffentlichung von Preisen) sind derzeit noch nicht gesetzlich geregelt. Sobald weitere Informationen hierzu vorliegen, insbesondere die das Versteigerungsverfahren durchführende Stelle nach dem BEHG oder nach dem EU-ETS 2 (TEHG) festgelegt ist und die Referenz für die Veröffentlichung der Preise bekannt ist, teilt die Stadtwerke Elbtal dem Kunden diese Informationen jeweils mit.

Die Bundesregierung finanziert mit den Einnahmen aus der CO2-Bepreisung den Klima- und Transformationfonds (KTF). Der Fonds fördert Klimaschutzmaßnahmen, darunter erneuerbare Energien, Energieeffizienzinvestitionen, nationale und internationale Klimaschutzprojekte, Elektromobilität und die Erweiterung des Nationalen Aktionsplans für Energieeffizienz.

Die Konzessionsabgabe ist ein Entgelt an die Kommune für die Mitbenutzung von öffentlichen Verkehrswegen durch Versorgungsleitungen. Ihre Höhe variiert in Abhängigkeit von der Gemeindegröße.

Die Umsatzsteuer ist eine Verkehrsteuer, die auf alle Konsumausgaben anfällt. Umsatzsteuerpflichtig ist grundsätzlich jedes Unternehmen in Deutschland. Die Umsatzsteuer fällt auf alle Preisbestandteile gemäß Umsatzsteuergesetz (UStG) in der jeweils geltenden Höhe an. Die Umsatzsteuer wurde ab 01.04.2024 von 7 % auf 19 % angehoben.